L'IMPORTANZA DELLA CENTRALE RISCHI PER LE IMPRESE

Un capitolo a parte andrebbe dedicato alle imprese; per questi soggetti che con le banche ci lavorano, che potrebbero tranquillamente considerarle dei veri e propri fornitori (di denaro), il ruolo della Centrale Rischi Banca d'Italia assume un'importanza notevole. Partiamo infatti dal concetto che tutto quanto detto nella sezione precedente vale naturalmente per tutti i soggetti segnalati, per le imprese però si deve fare un distinguo.

Le imprese vengono giudicate ed affidate spesso e volentieri secondo criteri molto complessi, si tratta di metodi di calcolo del rischio di credito basati sui principi di Basilea (1-2 e fra poco anche 3) che per le imprese riservano a volte complicatissime elaborazioni, regole, eccezioni che sono maggiori tanto più la banca è dotata di sistemi interni esperti, ampi e profondi.

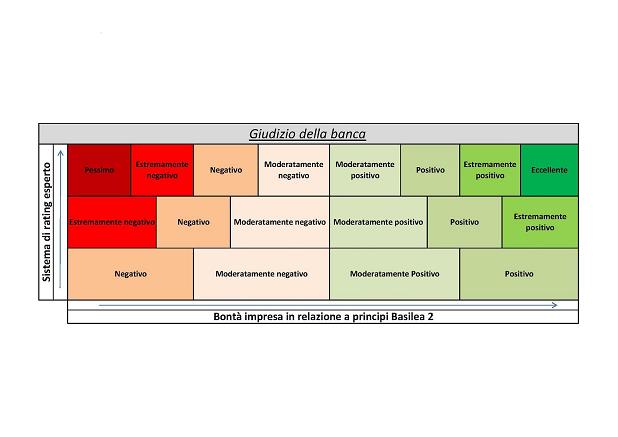

Solo per farvi un esempio: una Banca di Credito Cooperativo applicherà metodologie di valutazione assai meno sofisticate che di fatto “appiattiranno” i propri giudizi sui clienti da affidare; le grandi banche, dotate di software sviluppati internamente dal costo di diversi milioni di Euro e di informazioni e basi statistiche fondamentali, avranno invece a disposizione tantissime variabili da analizzare ed utilizzare per esprimere il proprio giudizio sul cliente (Rating).Per quest'ultima tipologia di banche vale il principio che tanto più l'impresa è buona tanto più le verranno riservate condizioni economiche vantaggiose (sia in termini quantitativi che qualitativi) e tanto più è in difficoltà tanto più verrà penalizzata.

Il peso quindi della Centrale Rischi Banca d'Italia (come di tutti gli altri fattori alla base della valutazione del rischio di credito), diventa ancor più importante nel caso ci si raffronti con istituti di una certa grandezza.

Se la Centrale Rischi è lo specchio dei rapporti che l'impresa ha con il sistema creditizio questo specchio non solo rifletterà la grandezza di questi rapporti (il monte affidato), ma anche la sua qualità....ed è proprio la qualità delle segnalazioni che merita un ulteriore approfondimento.

In questo sito più volte si fa riferimento alla profonda diversità che c'è fra la Centrale Rischi Banca d'Italia che le banche possono vedere, e quella che i soggetti segnalati possono invece richiedere direttamente a Banca d'Italia (vedi confronto fra due esempi di Centrale Rischi Banca d'Italia una rilasciata da Banca d'Italia stessa e una da un intermediario).

La prima è una specie di riassunto, di schematizzazione dei rapporti trattenuti con il sistema creditizio, la seconda è invece il dettaglio preciso e puntuale di tutte le segnalazioni che le banche fanno su di noi....è di fatto la somma di tutti gli andamentali interni presso le varie banche (passatemi la semplificazione).Ora, già a colpo d'occhio confrontando i due tipi di visualizzazioni della Centrale Rischi ci possiamo rendere conto dell'enorme diversità...la CR completa è una miniera di dati e informazioni (quantitative e qualitative).

Provate a immaginare che utilizzo una banca se ne può fare...la ricchezza di queste informazioni è tale e di tale importanza che è facile intuire il motivo per cui le banche considerano moltissimo, nelle loro valutazioni, l'andamentale interno del cliente.

Il concetto che si vuole esprimere è molto semplice quindi:se la banca dispone sul nostro conto di informazioni dettagliate ed attendibili (e cosa c'è di più attendibile delle segnalazioni che essa stessa fa sul nostro conto?) questa potrà giudicarci nel modo più corretto possibile...e “premiarci” se siamo bravi e penalizzarci se non lo siamo.

E' fondamentale quindi a questo punto cercare di comprendere le regole alla base dell'andamentale, quali nostri comportamenti lo influenzano e in che modo, quali nostre azioni potremmo sostituire con altre affinchè lo stesso venga influenzato e migliorato.

Teniamo sempre presente questi aspetti quando ci relazioniamo ad una banca, seguiamo sempre le regole d'oro alla base della gestione attiva degli andamentali, cerchiamo sempre di avere relazioni con più istituti e fra questi scegliamo sempre banche con sistemi di valutazione complessi (sono banche che quasi sempre possono offrire una gamma di soluzioni vasta a condizioni favorevoli) e banche dai metodi di valutazione del rischio meno sofisticati (dalla gamma di soluzioni limitata,ma spesso veloci nel prendere le decisioni e più tolleranti nelle valutazioni del cliente)...nel portafoglio di banche scelte cerchiamo sempre di privilegiarne una o due se possibile, andando a costruire lentamente uno storico interno che potrà anch'esso parlare di noi quando dialogheremo con loro per il rinnovo fidi o per aprire una nuova linea.

Per un ulteriore approfondimento relativo al ruolo che le imprese dovrebbero avere in relazione alla Centrale Rischi Banca d'Italia consultate la sezione delle regole di utilizzo proattivo della propria Centrale Rischi Banca d'Italia.