IL TIPO DI SEGNALAZIONI IN CENTRALE RISCHI

L'argomento trattato in questa parte del sito è delicata...padroneggiarne i contenuti può però fare davvero la differenza.

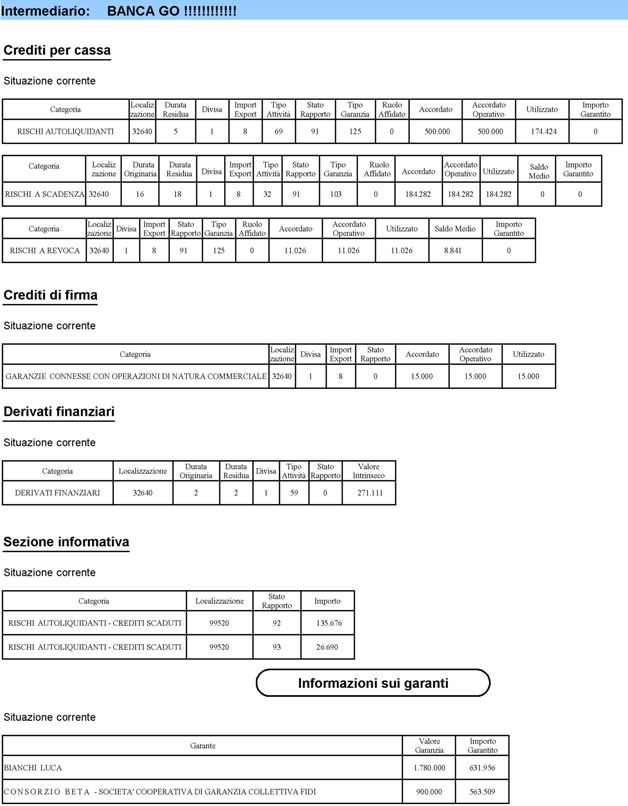

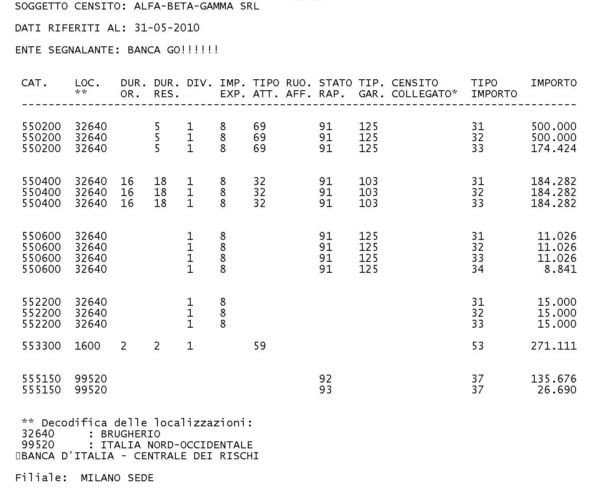

Intanto vediamo un esempio di stralcio della Centrale Rischi fornita da Banca d'Italia...anzi vediamo due:

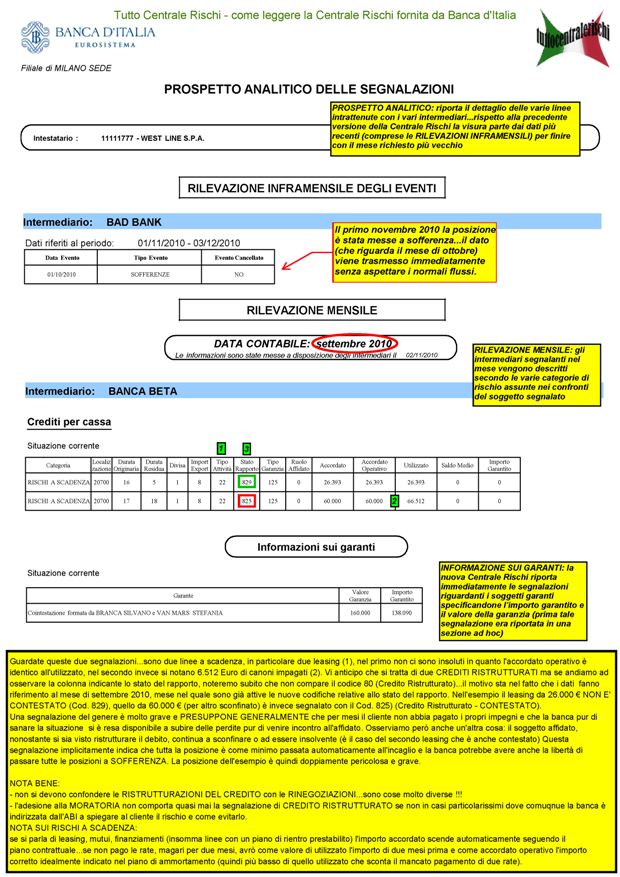

Centrale Rischi Banca d'Italia - formato in vigore dal mese di Dicembre 2010

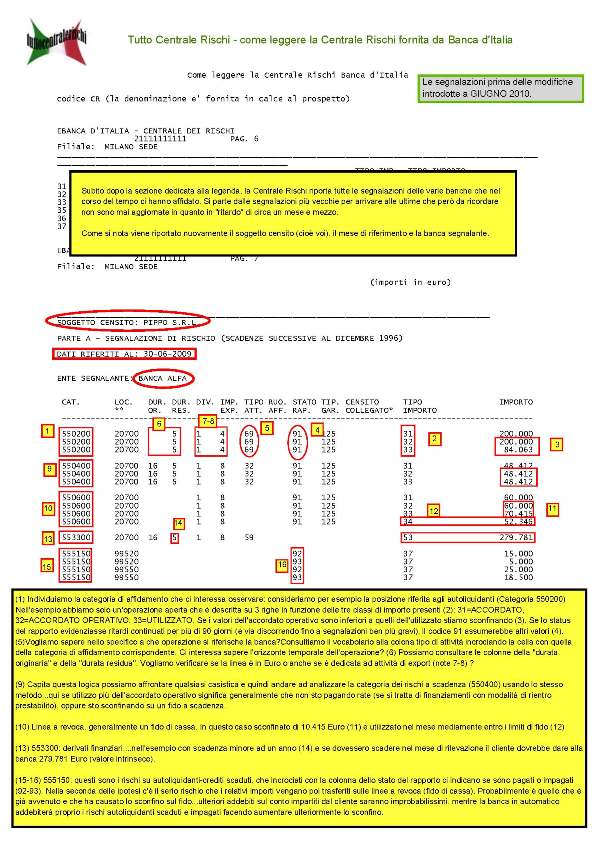

Centrale Rischi Banca d'Italia "vecchio" formato

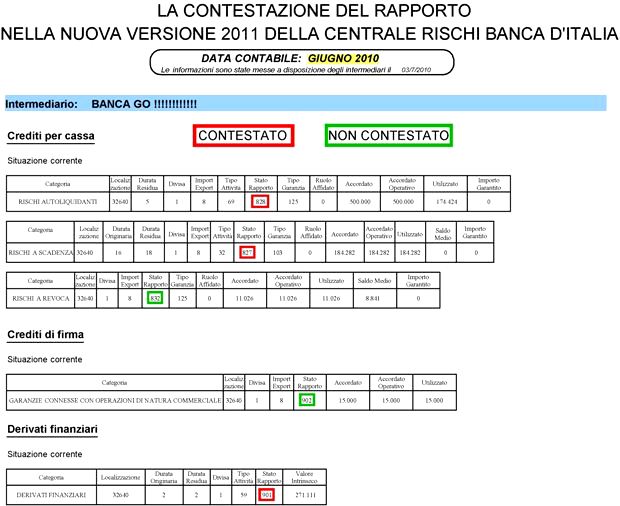

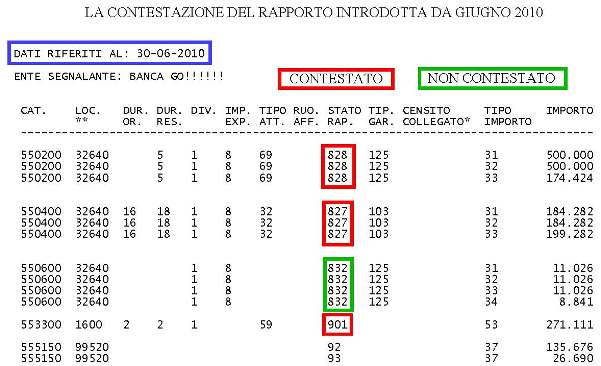

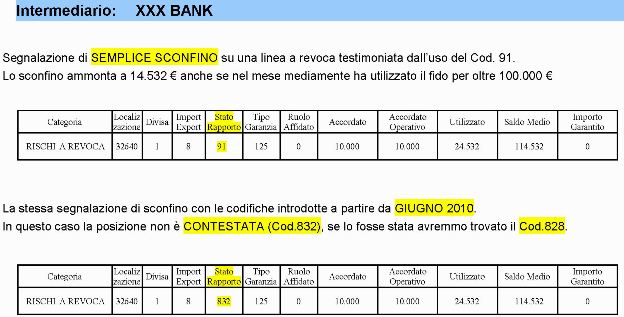

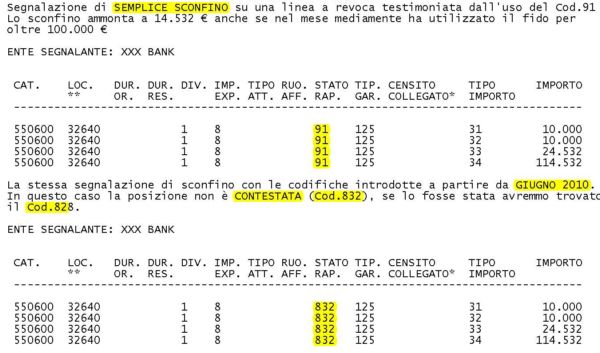

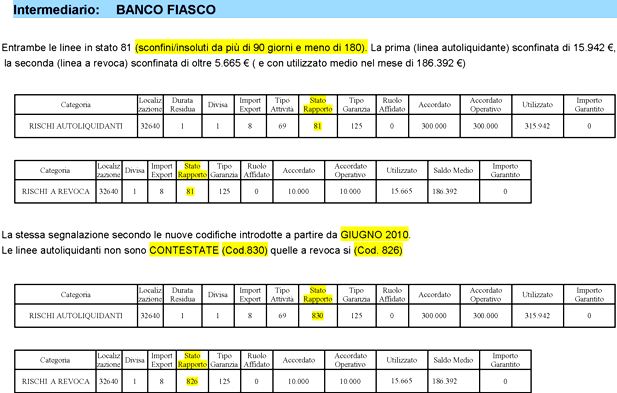

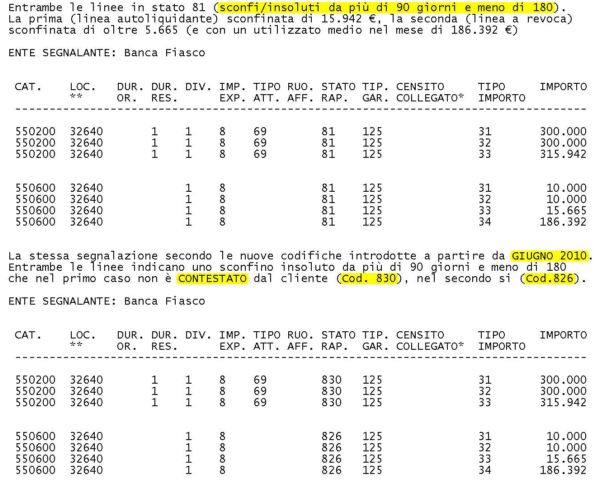

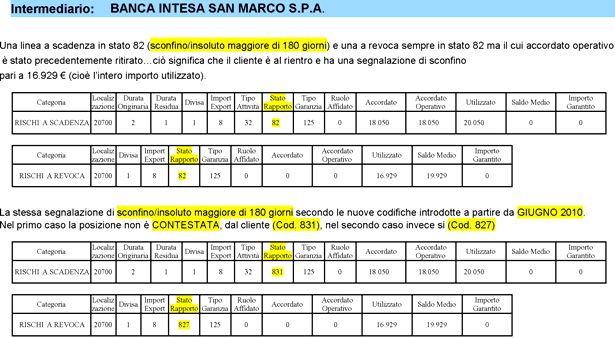

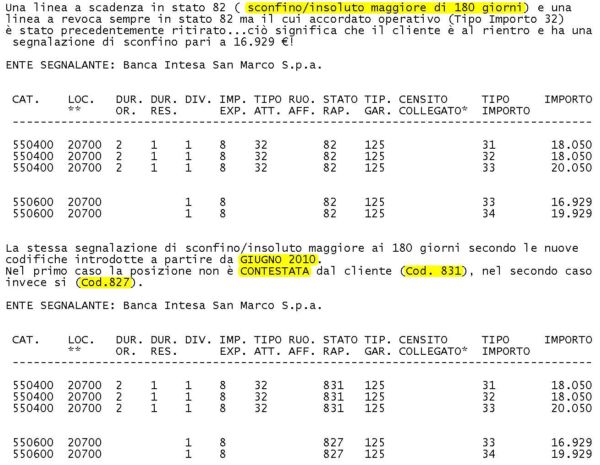

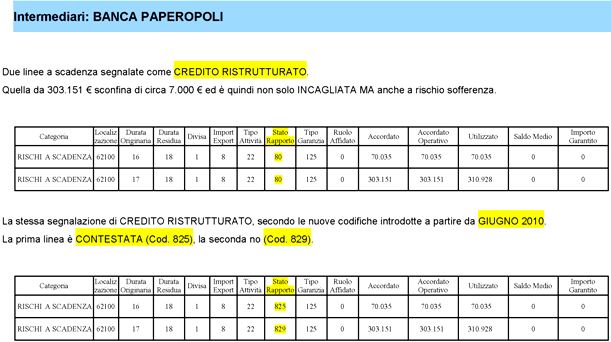

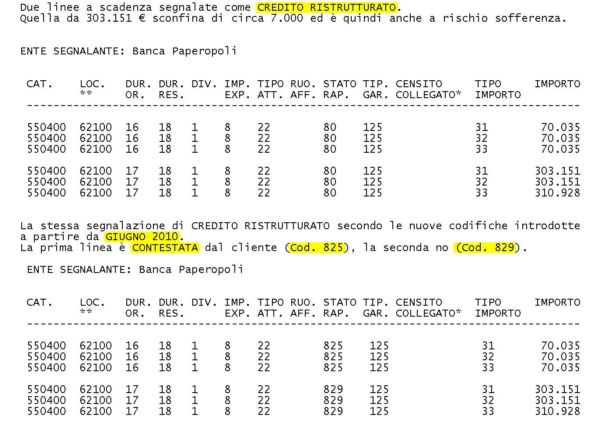

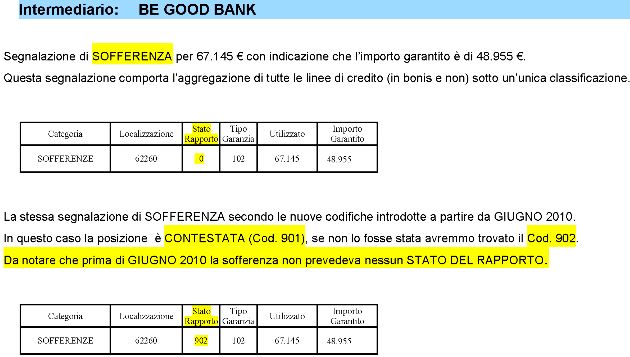

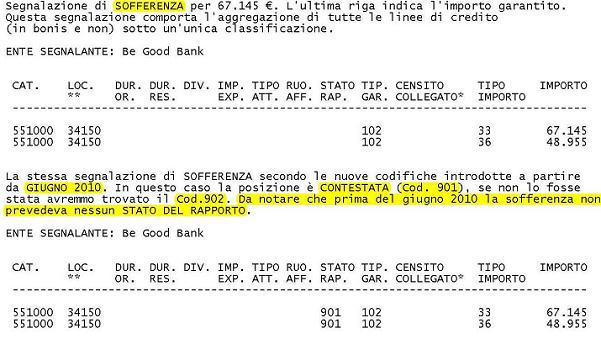

...per chi non avesse ancora avuto modo di verificarlo, ricordo che la CR fornita da Banca d'Italia al soggetto segnalato è ricchissima di contenuti, con questo strumento si può verificare ogni segnalazione a nostro nome ed eventualmente evidenziare discrasie rispetto a quanto avvenuto nella realtà. Le rappresentazioni appena date della Centrale Rischi sono però riferite ai mesi antecedenti a GIUGNO 2010; da questo mese infatti i codici identificativi dello stato del rapporto sono cambiati introducendo la variabile del RAPPORTO CONTESTATO; vediamone un assaggio...anzi vediamo sempre due, uno nella versione introdotta a dicembre 2010 e uno nella versione vecchia:

Detto questo entriamo nel merito; le segnalazioni possono essere di due tipi fondamentalmente: quantitative (importi) e qualitative (il resto dei dati riportati)...raffrontando e incrociando valori ne ricaviamo importanti informazioni.

TIPO DI INFORMAZIONI:

. affidamenti complessivi

. sconfini / insoluti e loro eventuale grado di importanza

. un tendenziale di come ci stiamo relazionando con le banche

. il tipo di affidamenti che abbiamo in essere con ogni singolo istituto

. la presenza di garanzie a presidio

. la presenza di eventuali soggetti collegati

. ...tutto quello che che potete/volete ricavarne (un esempio di rielaborazione della Centrale Rischi)

Giusto per darvi un assaggio, aprite questo ulteriore esempio con riportate alcune note sulla Centrale Rischi Banca d'Italia)

Nella sezione Come leggere la Centrale Rischi Banca d'Italia spiegheremo meglio a cosa dare priorità nella nostra lettura, ma intanto notiamo quante cose ci sono da osservare, quanti dati potenziali potremmo voler controllare, far rettificare o utilizzare per nostri scopi personali (sopratutto per le imprese).

Cercando di sintetizzare quelle che sono le più diffuse motivazioni che ci spingono a consultare la Centrale Rischi direi di toccare i principali argomenti dai molti ritenuti più rilevanti.

SCONFINI E INSOLUTI

Ce li indicano la differenza fra accordato operativo e utilizzato...se minore di zero allora siamo segnalati

GRAVITA' DEGLI SCONFINI INSOLUTI (STATO DEL RAPPORTO)

Semplici inadempimenti: non pregiudicano la posizione ma sono già sintomo di tensioni finanziarie che per le imprese per esempio pregiudicano il rating.

Esposizione scaduta e sconfinata: vere implicazioni bilancistiche per la banca scattano solo in caso di inadempimenti > a 90 gg anche se su una sola linea di credito (COD 81 e da giugno 2010 COD 826-830 se contestato-non contestato) . Sotto questa soglia pur registrando uno sconfino/scaduto non si rientra in questa classificazione penalizzante (COD 91 e da giugno 2010 COD 828-832 se contestato-non contestato). Il ritardo continuato superiore a 90 gg però non basta per riscontrare effetti sugli accantonamenti (un costo/penalizzazione che alla fine la banca fa "pagare" al cliente), bisogna verificare anche almeno uno dei due fenomeni:- Media giornaliera ultimo trimestre precedente del rapporto fra totale scaduti (anche minori 90gg) e totale esposizione = > 5%, - Nel giorno della segnalazione il rapporto fra totale scaduti (anche minori 90gg) e totale esposizione = > 5% Da notare che i rapporti vengono calcolati al netto di eventuali sottoutilizzi su altre linee di credito ( ciò significa che si può non rientrare in questa categoria se a fronte di sconfini su determinate linee di credito si valorizzano sottoutilizzi altrove che compensino la posizione complessiva).

Esposizione scaduta e sconfinata da più di 180gg: è definito PAST DUE (COD 82 e da giugno 2010 COD 827-831 se contestato-non contestato), è una segnalazione grave che apre le porte alla posizione di INCAGLIO (a volte ne è la condizione sufficente).

Incaglio: è indice di perdurante situazione di difficoltà, qualifica il cliente e non la singola linea di credito. Pregiudica fortemente il rinnovo delle linee di credito e l'accesso a nuovi affidamenti. L'incaglio tecnicamente non viene riportato nella Centrale Rischi che viene resa pubblica (così come avviene per i crediti deteriorati alla base della classificazione della qualità del credito)...nonostante questo è importante monitorarlo perchè apre le porte per segnalazioni più gravi.

Insolvenza: è definibile come un perdurante,continuativo e ingiustificato inadempimento del debito che possa far scorgere un inverosimile recupero coattivo del credito. Lo stato di insolvenza però non esclude a priori la possibilità di ristrutturazioni del debito o addirittura il rientro…è quindi per definizione non definitiva. Essa non è segnalata in CR.

Credito ristrutturato: (COD 80 e da giugno 2010 COD 825-829 se contestato-non contestato) può essere la naturale conseguenza di un accordo transativo dove la banca, pur di recuperare una parte di quanto vanta, è disposta a ripianare il debito del cliente subendo lei stessa delle perdite. Un'ulteriore condizione è che il cliente versi in gravi difficoltà economiche-finanziarie e/o versasse precedentemente nello stato di incaglio. Una volta segnalati in COD 80, basta un ritardo maggiore di 30 gg che si può passare in automatico a SOFFERENZA (l' INCAGLIO invece è automatico)...la segnalazione quindi è per le sue caratteristiche altamente pregiudicante.

Sofferenza: non scatta automaticamente da un mero ritardo nei pagamenti, ne viene influenzata dalla presenza o meno di garanzie. La segnalazione in sofferenza non è neanche invero da classificare come stato del rapporto, essa viene trattata come una vera e propria linea di credito (di rischio elevatissimo naturalmente). Essa è frutto di un'attenta valutazione della posizione complessiva del cliente. Per sofferenza si intende comunemente uno status di persistente instabilità patrimoniale e finanziaria idonea ad intralciare il recupero del credito da parte dell'intermediario (giurisprudenzialmente non possono essere passati in sofferenza i crediti del segnalato che, in maniera tempestiva e proporzionata al debito, si rende disponibile a sanare il proprio debito anche attraverso un ripianamento). Con l'entrata in vigore delle ultime diposizioni di Banca d'Italia poi (13° aggiornamento Marzo 2010), lo status di sofferenza dovrà anche essere comunicato da parte della banca al cliente in occasione della prima segnalazione. L'appostazione a sofferenza scaturisce da uno stato di insolvenza manifesta e se il credito in questione è stato oggetto di contestazione in questo caso le nuove disposizione di Banca d'Italia impongono agli intermediari di segnalare in Centrale Rischi l' “opposizione” del cliente: COD 901 contestato - COD 902 non contestato. Essere segnalati in sofferenza pregiudica ogni possibilità di nuovi e/o rinnovati crediti.

Rischi su autoliquidanti – Crediti scaduti pagati e impagati: (COD 92-93...non esiste in questo caso la variabile contestato-non contestato) i crediti scaduti diventano tali nel momento in cui il pagamento della fattura (per es. portata allo sconto,anticipata,ecc...) non è ancora avvenuto nonostante scaduti i 90 giorni dalla datazione della stessa (oppure 180-270 in casi specifici). All'interno della categoria si distinguono i crediti pagati (nel mese di rilevazione) da quelli impagati. Quest'ultima categoria è considerata rischiosa in quanto il perdurare di questa segnalazione comporta il passaggio della posizione da “rischio autoliquidante” a “rischio a revoca” (con tutte le probabilità poi connesse: sconfinamento, possibilità revoca, ecc…)

Credo a questo punto di avervi tediato a sufficenza...vi consiglio di scaricarvi questo utile file: Legenda dei codici inseriti in Centrale Rischi Banca d'Italia.

Per chi volesse approfondire il discorso entrando nel dettaglio delle segnalazioni più penalizzanti capendone i meccanismi e i requisiti alla loro base può scaricarsi un breve documento che tratta in particolar modo di: sofferenze, incagli e insolvenze.

TUTTE LE NOVITA' INTRODOTTE CON IL 13° AGGIORNAMENTO DELLA CIRCOLARE BANCA D'ITALIA SULLA CENTRALE RISCHI

TUTTE LE NOVITA' INTRODOTTE CON IL 14° AGGIORNAMENTO DELLA CIRCOLARE BANCA D'ITALIA SULLA CENTRALE RISCHI

COME LEGGERE LA CENTRALE RISCHI (NUOVA VERSIONE)

COME LEGGERE LA CENTRALE RISCHI (VECCHIA VERSIONE)

Fatal error: Uncaught TypeError: fclose(): supplied resource is not a valid stream resource in D:\inetpub\webs\tuttocentralerischiit\php_scripts\txt.php:41 Stack trace: #0 D:\inetpub\webs\tuttocentralerischiit\php_scripts\txt.php(41): fclose() #1 D:\inetpub\webs\tuttocentralerischiit\La Centrale Rischi.php(153): CloseTxtFile() #2 {main} thrown in D:\inetpub\webs\tuttocentralerischiit\php_scripts\txt.php on line 41